「フェラーリを節税対策で購入した」

「ロレックスを経費で購入した」

そんな話を聞いたことがありませんか?

なんで高級車や高級時計が経費で買えるの?

ずるい!と思ったあなたに。

「これも経費で」に対する疑問!

ずるいと感じる経費を紹介します!

そもそもなぜ経費にするのか

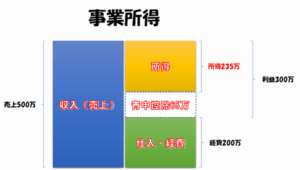

経費にすると所得税を低く抑えられる

(引用はこちら)

個人事業主は売上がそのまま事業所得として計上されます。

そのため確定申告のときに必要経費を申告して正しい売り上げを申告しているわけです。

つまり、経費を引いて税金対策にもなっているんですね。

個人事業主にとって、経費はめちゃくちゃ大事です。

事業所得ってなに…?

簡単にいうと、個人事業主やフリーランスの方の収入を指します。

ちなみに、所得税は10種類に区分されています。

自分の稼ぎはなに所得?

所得税について、詳しい記事はこちらです↓

・事業所得は事業として営んだ結果の所得。

「継続した期間で安定した収入が得られる」「職業として認知されている」といったことが判断材料

・雑所得は9種類の所得に当てはまらない所得。

たとえば、文筆業を営む人以外が、原稿料を受け取った場合には雑所得です。

この境界線は曖昧みたい!

会社員と個人事業主の経費の違い

「経費で落ちる」

と聞いて「経費で落とすものは無料なんだ!」と感じる人もいるでしょう。

会社員とは経費の扱い圧倒的にちがいます。

自営業・経営者:経費で落ちる→自分のお金で払う。

儲けが発生した場合に所得税が安くなる。

事業が大きくない場合は数千円の節税にしかならない場合も…

「ずるい経費」7選 こんなものも経費になるの?

では、早速サラリーマンが思う「ずるい経費」を紹介していきます。

Youtuberが企画で使用するものは経費

Youtuberが動画で使用するものは経費で落とすことが可能です。

つまり、大食い企画や商品紹介など全て経費の対象になるわけです。

ちなみに撮影機材や動画編集ソフトはもちろん対象です。

撮影のための取材旅行の交通費や宿泊費も当然、経費になるわけです。

@furofuroloveYouTuberも大食いとかで動画内で食べるやつはほぼ経費で落としてるからずるいよなぁ

ガチャ企画・宝くじ企画など嗜好品を経費計上

YouTubeで「○○当たるまで帰れません!」のようなガチャ企画があります。

ガチャに使用した金額も経費になっていますね。

@Ne55b0y65

宝クジ爆買い動画、馬券爆買い動画、UFOキャッチャー実戦&獲得景品転売youtuber、等 引っ越しましたとか、おすすめプロテイン紹介とか、腕時計買ったとか、車買ったとか、日常の出費をたった1回動画に登場させるだけで経費計上はずるいよな(羨ましい)

高級車を経費に!?

YouTubeに動画投稿するため・お客様を迎えに行くため等々理由は様々ありますが、目的がはっきりしているものは経費として計上が可能です。

車の場合は減価償却費として計上することで長い目で経費を計上することができます。

@cafei_sanちょくちょく高級車でOOする系の動画を出すのはこのため。 なお減価償却額に応じて経費計上すると思うので累計6年間は高級車でOOする系は続く。(車の耐用年数が6年なので)

高級車が対象なら時計ももちろん経費

時計ももちろん経費として計上することが可能です。

かつて「高級時計を自腹で購入する企画」がテレビではやったことがありますよね。

実際はそこまでの負担がなかった可能性も…?

ロレックスやウブロの価値は当時より上がっているため資産としても有効みたいです。

@hase_white起業したら豪華な家住んで、高級車乗ってとかって想像してたけど 起業した今、経費にならないものはできるだけ使いたくない思考。 でも、多少金額が高くても、これ持ってれば売上上がるよ!と言われたウブロの200万の時計は買ってしまった。 基本的に投資思考だから、売上上がる理由に激弱。

社長として経費を計上する

社長含め役員の住んでいる賃貸物件を、会社名義で法人として契約することで、少なくとも家賃の50%を会社の経費として計上することが可能です。

家賃も経費にできるのは羨ましい…!

@hiro_buppan_意外と知られてないけど、年収400万円の会社員と、年収400万円の社長の生活レベルは全く違う。社長になると「家賃や車、保険の支払いを経費で落とせる」し「給料として家族にお金を渡せる」から使えるお金が段違い。

家族への給与という名の小遣い(経費)

家族で事業を行う場合、配偶者や子どもなど家族がその事業を手伝っている場合がありますよね。

1人の年収が1000万よりも4人家族

4人の年収が250万の4人家族

この場合は65万円の青色申告特別控除が4名分計上されるため、下の例の家族構成の方が課税対象金額が少なくなります。

会社の保険が経費

4種類の共済・特例を使うと、自営業者ほぼ全員が、毎年約400万円を控除できます。

小規模企業共済加入:最大84万

少額減価償却資産の特例:最大300万

短期前払費用の特例:都度

とはいえ、仕事で使わないのに経費に計上するのは完全にアウトなので注意ですね。

税務署に絶対怒られます。

経費をうまく活用するのはお金持ちになる近道です。

こちらの超有名な本「金持ち父さんと貧乏父さん」にも書いてあったので、ぜひ興味のある方は読んでみてください。

確定申告No1の「クラウド確定申告」

①スマホ一つで確定申告

②面倒な書類を自動作成

③準備期間が1/6に短縮可能

▶クラウド確定申告はこちら

マネーフォワードクラウド確定申告の魅力をもっと知りたいあなたは、↓の記事を合わせてチャック!

コメント